आज के समय में बच्चे के जन्म के साथ ही उनके भविष्य के फाइनेंशियल प्लानिंग करना बहुत जरूरी है। ऐसा करने से चूकने पर बच्चों के हायर एजुकेशन या शादी विवाह में रुपये पैसे को लेकर टेंशन बढ़ सकता है। ऐसी कई सरकारी स्कीम हैं, जिनमें बच्चों के नाम पर निवेश किया जा सकता है। इनमें 2 स्कीम पब्लिक प्रोविडेंट फंड ( Public Provident Fund) और सुकन्या समृद्धि योजना (Sukanya Samriddhi Yojana) लंबी अवधि के निवेश को बढ़ावा देनी वाली बेहतरीन स्कीम हैं। वहीं इनमें निवेश के जरिए आप बच्चों के लिए मोटा फंड तैयार कर सकते हैं। आज के दौर में दोनों ही बेहद निवेश के पॉपुलर स्कीम हैं, जो पूरी तरह से सुरक्षित हैं। अब दोनों स्कीम में से आपके बच्चे के लिए कोनसी स्कीम बेहतर है। दोनों ही स्कीम के क्या फीचर है ? क्या लिमिटेशन है ? क्या दोनों में समानताये है और क्या अंतर है ? आज हम इन्ही सब बातो के बारे में विस्तार से चर्चा करेंगे। तो चलिए शुरू करते है और जानते है की आपके बच्चे के बेहतर और उज्जवल भविष्य के लिए इन दोनों स्कीम में से कोनसी बेहतर है ?

पब्लिक प्रोविडेंट फंड (पीपीएफ) भारत सरकार द्वारा चलाई जा रही एक टैक्स- फ्री सेविंग स्कीम है जिसमें प्रत्येक तिमाही में सरकार ब्याज दरें निर्धारित करती है और ब्याज का भुगतान करती है। वही दूसरी ओर, सुकन्या समृद्धि योजना महिलाओं और बालिकाओं के कल्याण के लिए लिए केंद्र सरकार की एक छोटी बचत योजना है। सुकन्या समृद्धि अकाउंट केवल लड़की के नाम पर खोला जा सकता है जबकि पीपीएफ अकाउंट कोई भी शुरू कर सकता है। दोनों ही योजनाओं के अपने अपने फायदे हैंI पीपीएफ अकाउंट को एसएसवाई की तुलना में ज्यादा लिक्विड माना जाता है। लेकिन सुकन्या समृद्धि अकाउंट लंबी अवधि में संभवतः ज्यादा अच्छा रिटर्न दे सकता है। आइये इन दोनों ही स्कीम्स के बारे में एक तुलनात्मक अध्ययन करते है और जानते है डिटेल में।

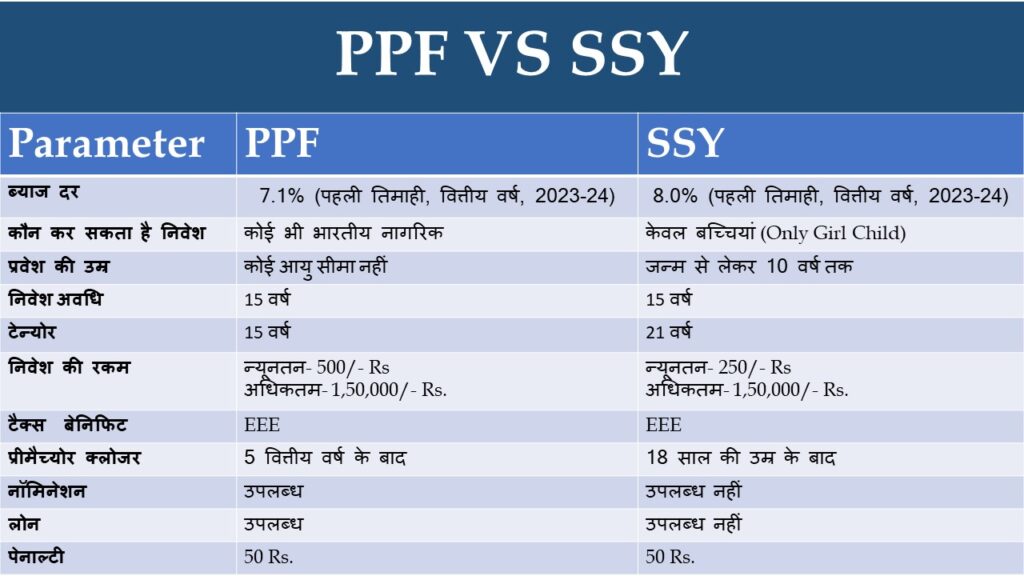

ब्याज दर: PPF और SSY दोनों ही डेब्ट इंस्ट्रूमेंट हैं। इन दोनों विकल्प पर तुलनात्मक रूप से कम ब्याज मिलता है लेकिन यह सुरक्षित और सिक्योर रिटर्न है। PPF पर 7.1% (पहली तिमाही, वित्तीय वर्ष, 2023-24) फीसदी की दर से ब्याज मिलता है और SSY पर 8.0% (पहली तिमाही, वित्तीय वर्ष, 2023-24) फीसदी की दर से ब्याज मिलता है। दोनों विकल्प में तिमाही आधार पर ब्याज दरों को रिवाइज किया जाता है। इन दोनों स्कीम्स पर सालाना कम्पाउंड आधार पर ब्याज मिलता है।

कौन कर सकता है निवेश -देश के हर नागरिक को पीपीएफ अकाउंट खुलवाने का अधिकार है। वह खुद के नाम पर भी यह खाता खुलवा सकता है और नाबालिग के नाम पर भी। वहीं सुकन्या समृद्धि अकाउंट सिर्फ योग्य बच्ची के लिए ही खुलवाया जा सकता है। एक व्यक्ति सिर्फ एक ही पीपीएफ खाता खुलवा सकता है जबकि लड़की के अभिभावक अपनी दो बेटियों के नाम पर खाता खुलवा सकते हैं जिनकी उम्र 10 वर्ष से कम हो। सुकन्या में अधिकतम तीन खाते खुलवाए जा सकते हैं। हालांकि यह उसी सूरत में होगा जब फर्स्ट बॉर्न या सेकेंड बॉर्न चाइल्ड ट्विन्स हों।

प्रवेश की आयु : PPF अकाउंट आप खुद के नाम पर भी यह खाता खुलवा सकता है और नाबालिग के नाम पर भी। इसमें कोई आयु सीमा नहीं है। वहीं सुकन्या समृद्धि योजना में जन्म से लेकर 10 वर्ष की बच्ची के लिए किसी बैंक या पोस्ट ऑफिस में SSY खुलवाया जा सकता है।

निवेश अवधि: पब्लिक प्रोविडेंट फंड स्कीम की बात करें तो इसमें कुल निवेश की अवधि 15 वर्ष है। इसमें निवेश की अवधि को 15 साल के बाद 5 -5 साल के लिए आगे बढ़ाया जा सकता है। सुकन्या समृद्धि योजना की मैच्योरिटी बच्ची की उम्र 21 साल तक पहुंचने पर पूरी होती है। लेकिन 18 साल की उम्र के बाद से ही लाभार्थी 50 फीसदी रकम निकाल सकते हैं। इस स्कीम में 15 साल तक के लिए निवेश किया जा सकता है।

लॉक इन पीरियड

पीपीएफ का लॉक इन पीरियड 15 वर्षों का होता है, जबकि सुकन्या समृद्धि अकाउंट का लॉक इन पीरियड 21 वर्ष है। सुकन्या समृद्धि अकाउंट को कुछ विशेष सूरतों में बंद कराया जा सकता है जैसे कि शादी या नागरिकता बदलना।

निवेश की रकम: पीपीएफ में प्रत्येक वित्त वर्ष कम से कम 500 रुपये निवेश करना अनिवार्य है लेकिन वही आप सुकन्या समृद्धि योजना में 250 रुपये से भी निवेश शुरू कर सकते हैं। दोनों ही विकल्प में आप एक वित्त वर्ष के दौरान अधिकतम 1.5 लाख रुपये तक ही निवेश कर सकते हैं।

टैक्स के फायदे: पीपीएफ पर EEE टैक्स स्टेटस के तहत टैक्स छूट मिलता है। इसका मतलब है कि आपको मूल रकम, ब्याज और मैच्योरिटी पर निकाले जाने वाले रकम पर टैक्स छूट मिलता है। जबकि, सुकन्या समृद्धि योजना पर इनकम टैक्स कानून के सेक्शन 80सी के तहत टैक्स छूट मिलता है। इस पर सालाना हिसाब से मिलने वाला ब्याज दर पर टैक्स फ्री होता है। मैचेयोरिटी पर मिलने वाली रकम पर भी कोई टैक्स नहीं देना होता है।

प्रीमैच्योर क्लोजर: खाता खोलने के केवल 5 वित्तीय वर्षों के बाद पीपीएफ खाते को समय से पहले बंद करने की अनुमति है। इसकी अनुमति केवल तीन आधारों पर है:

- खाताधारक/पति/पत्नी/बच्चों को होने वाली जीवन-घातक बीमारी या गंभीर बीमारियाँ

- बच्चों या खाताधारक की उच्च शिक्षा: उच्च शिक्षा संस्थान में प्रवेश की पुष्टि करने वाले दस्तावेज़ प्रस्तुत करने होंगे

- खाताधारक की निवास स्थिति में परिवर्तन (एनआरआई बनना)

जिस अवधि के लिए खाता रखा गया है उस अवधि के लिए लागू ब्याज में 1% की कटौती के रूप में जुर्माना लगाया जाता है। उदाहरण के लिए, यदि आपने पीपीएफ खाते पर पांच साल के लिए 7% प्रति वर्ष का ब्याज अर्जित किया है, तो प्रत्येक वर्ष के लिए ब्याज कम होकर 6% हो जाएगा।

वही अगर SSY अकाउंट होल्डर की मृत्यु हो जाती है तो इस अकाउंट को बंद किया जा सकता है। हालांकि, इसके लिए डेथ सर्टिफिकेट सबमिट करना अनिवार्य होता है। जिस लड़की के नाम से सुकन्या समृद्धि खाता है अगर उसे कोई गंभीर बीमारी है और इलाज के लिए पैसों की जरूरत है तो आप समय से पहले खाता बंद कर सकते हैं। लेकिन इसके लिए आपको बेटी की बीमारी और इलाज से जुड़ा सबूत देना पड़ सकता है। लेकिन यह सुविधा 5 साल बाद मिल रही है। वही बेटी के 10वीं कक्षा के बाद या उसके 18 साल के होने के बाद खाते से प्रीमैच्योर निकासी की सुविधा मिलती है। ऐसे में आप पिछले वित्तीय वर्ष के कुल बैलेंस का 50 फीसदी तक निकासी कर सकते हैं। यदि आप बेटी की उच्च शिक्षा के लिए राशि निकाल रहे हैं तो आपको उच्च शिक्षा के लिए प्रमाण देना होगा। इसके अलावा एकमुश्त या किस्तों में पैसा मिल सकता है। साल में सिर्फ एक बार पैसा मिलेगा और अधिकतम पांच साल तक किश्तों में पैसा ले सकते हैं।

नॉमिनेशन – PPF स्कीम में नॉमिनेशन की सुविधा अवेलेबल है लेकिन SSY स्कीम में नॉमिनेशन फैसिलिटी अवेलेबल नहीं है।

लोन की सुविधा: सुकन्या समृद्धि योजना पर लोन की कोई भी सुविधा नहीं उपलब्ध कराई गई है। लेकिन पीपीएफ अकाउंट से कुल फंड के 90 फीसदी हिस्से तक लोन लिया जा सकता है। इसके लिए शर्त है कि पीपीएफ स्कीम में आपको कम से कम 5 वित्त वर्ष तक न्यूतनम रकम का निवेश करना चाहिए। पीपीएफ और SSY को आप कॉमर्शियल बैंक या पोस्ट ऑफिस से ऑपरेट कर सकते हैं।

पेनाल्टी: अगर किसी अकाउंट में हर साल न्यूनतम रकम डिपॉजिट नहीं किया जाता है तो 50 रुपये का फाइन देना होता है। अगर 15 साल के भीतर डिफॉल्ट अकाउंट को एक्टिवेट नहीं किया जाता है तो पहले से जमा रकम पर स्टैंडर्ड सेविंग्स अकाउंट के हिसाब से ब्याज मिलेगा। दूसरी ओर पीपीएफ में न्यूनतम रकम डिपॉजिट नहीं करने इसे ‘इनएक्टिव’ अकाउंट मान लिया जाता है. ऐसी स्थिति में इसे ठीक एक्टिव करने के लिए आपको बैंक या पोस्ट ऑफिस में लिखित एप्लीकेशन जमा करना होता है। इसके लिए भी 50 रुपये की न्यूनतम डिपॉजिट जमा करना होता है।

PPF और SSY की तुलना यहां इसलिए की जा रही है, क्योंकि दोनों लंबी अवधि की बचत योजनाएं हैं। दोनों में हर साल निवेश की लिमिट 1,50,000 रुपये है। पीपीएफ में 15 साल निवेश करना होता है, 15 साल ही इसकी मैच्योरिटी है। दूसरी ओर सुकन्या समृद्धि योजना की मैच्योरिटी भले ही 21 साल है, इसमें भी 15 साल तक ही निवेश करना होता है। बचे 6 साल आपके पैसों पर ब्याज जोड़कर मैच्योरिटी पर रकम मिलती है। दोनों को बच्चों के नाम से शुरू किया जा सकता है। तो दोस्तों दोनों स्कीम्स की तुलना तो हमने कर ली आइये अब दोनों स्कीम्स के ज़रिये हमे कितना रिटर्न मिलगे उसे कैलकुलेट करते है –

PPF: रिटर्न कैलकुलेटर

अधिकतम मंथली जमा: 12,500 रुपये

अधिकतम सालाना जमा: 1,50,000 रुपये

ब्याज दर: 7.1 फीसदी सालाना कंपांउंडिंग

15 साल बाद मेच्योरिटी पर रकम: 40,68,209 रुपये

कुल निवेश: 22,50,000

ब्याज का फायदा: 18,18,209 रुपये

SSY: रिटर्न कैलकुलेटर

SSY पर ब्याज: 8 फीसदी सालाना

अधिकतम निवेश: 1.50 लाख रुपये सालाना

15 साल में निवेश: 22,50,000 रुपये

21 साल की मैच्योरिटी पर कुल अमाउंट: 69,80,100 रुपये

ब्याज का फायदा: 47,30,100 रुपये

तो दोस्तों ये हमने दोनों स्कीम्स की तुलना कर ली। हर पैरामीटर को हमने डिसकस किया। उम्मीद करते है की अब तक आपने तय कर लिया होगा की आपको अपने बच्चे के लिए किस स्कीम में निवेश करना है।

Vyapar Munch

Vyapar Munch

very nice explanation